雪佛龍併購 價值530億美元

美國第二大石油公司雪佛龍(Chevron)。美聯社

美國第二大石油公司雪佛龍(Chevron)23日表示,同意以換股方式收購美國同業赫斯(Hess),交易價值達530億美元,這是繼能源巨頭埃克森美孚(Exxon Mobil)在本月稍早併購Pioneer後,美國能源業最新一樁併購案。

綜合外媒報導,這樁交易將使赫斯估值達到530億美元。

若計入公司債務,將使總交易價值達到600億美元,以此計算,赫斯股東每1股可換到雪佛龍1.025股,相當於每股收購價爲171美元,較赫斯前一個交易日收盤價溢價約10%。

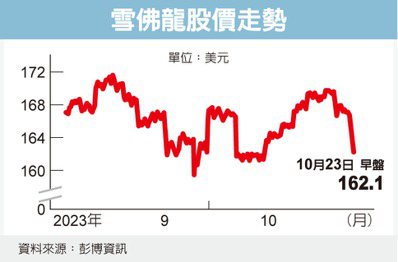

雪佛龍股價走勢

根據這筆交易,雪佛龍將發行近3.17億股普通股。兩家公司表示,在交易完成後的一年內,預計可省下10億美元成本。雪佛龍執行長沃思(Mike Wirth)在聲明中說,這樁交易「有助強化雪佛龍的長期表現,並透過增持世界級的資產,進一步強化我們的優勢投資組合」。

赫斯的資產包含蓋亞那一處離岸油田探勘計劃的30%股權,該計劃佔地660萬英畝,石油蘊藏量預估110億桶。赫斯還在北達科他州巴肯頁岩油產區握有一項開採計劃,佔地46.5萬英畝。赫斯執行長赫斯(John Hess)預料會加入雪佛龍董事會,他認爲這樁併購案將催生出一家頂級的綜合能源公司。

在多數已開發國家試圖大幅降低對化石燃料的依賴之際,美國能源業者正利用能源危機帶來的豐厚獲利,整合長期面臨挑戰的能源業。

雪佛龍和埃克森美孚等美國能源巨頭很大程度上仍將未來押注於油氣需求的長期韌性,除了在蓋亞那的大型離岸油田開採,他們還渴望擴大在美國頁岩油產區的開採規模。

不過,他們的立場和英國石油(BP)或法國道達爾能源(TotalEnergies)等歐洲能源巨頭形成鮮明對比,這些業者投資再生能源的步調比美國同業更快。