理財週刊/人民幣跳水 短空長多!

中國人民銀行上週調整人民幣兌美元匯率中間價報價後,導致人民幣連三天重貶,匯價一度衝破6.4人民幣兌一美元牌價,歐、美、日各國股市紛紛應聲倒地,此勢將引發另一波國際貨幣競貶效應。

文.林佳弘

過去一年來,人民幣一直是呈現穩定升值,加上定存利率高達3.8%以上,遠高過臺幣定存利率1.3%的表現水準。投資人只要利用匯差配合利差的套利模式,就能讓資產保值,因此人民幣一直都是臺灣大媽投資外幣的首選。

然而,人民幣上週突如其來的重貶,讓這兩年流行投資人民幣定存與人民幣相關產品的臺灣大媽叫苦連天,初估臺灣大媽投入人民幣存款、基金約450億人民幣,摺合新臺幣約2250億元,這些資金如今都面臨被套牢的風險。

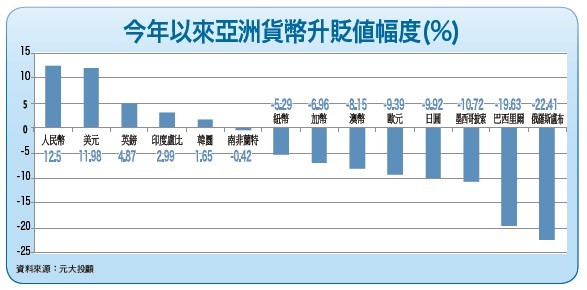

人民幣重貶 逾千億臺幣套牢摩根亞太入息基金經理人羅傑瑞(Jeffrey Roskell)指出,對出口同質性高的亞洲貿易競爭對手國而言,人民幣重貶將使中國出口商品報價便宜,而對手國擔心出口競爭力遭削弱,帶動亞洲貨幣紛紛跟貶,外資也擔憂亞幣競貶風險恐衝擊亞洲消費力,上週對亞股出現調節觀望態度。

受人民幣驟貶影響,新臺幣對人民幣升值幅度超過1%,以人民幣定存利率來看,臺灣大媽今年一月與銀行約定年息3%,存入人民幣四萬元,約合新臺幣20萬6240元,但八月十四日人民幣重貶後,換回新臺幣只剩19萬7680元,匯損比例高達4.15%,遠高於年息的3%。

此外,今年以人民幣爲計價的貨幣市場基金,績效表現也因人民幣貶值而受到拖累,由正轉負。據投信投顧公會統計,今年國內投信發行或增列人民幣計價的基金共約130檔,約九十四億人民幣。以績效而言,人民幣計價的四大類主要基金,包括固定收益型基金、貨幣市場基金、平衡型和組合型基金、股票型基金,平均報酬分別爲負0.02%、1.85%、2.94%、2.99%,若加計八月十一日的單日匯損,今年以來,人民幣計價的固定收益型基金和貨幣型基金平均報酬都是虧損。

國泰人民幣貨幣市場基金經理人彭木生指出,對亞洲投資人而言,投資人民幣貨幣基金的利基主要有兩個,分別是利差與匯差。賺利差是顯而易見的,但匯差則有風險。投資人預期能賺到匯差的邏輯,在於即使當人民幣對美元貶值,通常代表以中國爲首的亞洲諸國出口不振,其他亞洲貨幣爲維持出口競爭力,傾向對美元貶值更多,人民幣因此相對亞洲貨幣強勢,所以投資人長期而言有機會賺到匯差,賠到的機會就較低。

自八月十一日起,連三天人民幣兌美元貶值,雖然匯價隨後穩定下來,仍不可避免地衝擊人民幣貨幣基金投資人的短期信心。然而正如中國人民銀行行長助理張曉慧在八月十三日記者會說:「從長期看,人民幣還是強勢貨幣。」因此就長期而言,投資人民幣貨幣基金賺利差與匯差的利基,基本上還是不變。

聯準會升息在即 投資宜再觀望根據大陸央行未來的匯率方向來看,人民幣匯率勢將走向市場化,而預計在九月升息的美國聯準會(Fed),屆時又將吹皺國際貨幣市場一池秋水,引發國際貨幣大幅競貶風潮,因此建議已被人民幣套牢的投資人,暫時稍安勿躁,靜待美國升息對世界各國貨幣顯現影響後,再做進一步的投資策略,切勿因爲現階段人民幣匯率下跌,就急着解約或逢低買進。

根據投信投顧公會統計顯示,2014年至今年上半年,國內發行人民幣貨幣市場基金從兩檔驟增到十三檔,規模從七十二億元躍升到270.45億元,已呈兩倍成長。日盛中國貨幣市場基金預定經理人黃惠雯表示,金融市場波動加劇,市場避險風險意識提升,資金明顯往波動度低的商品移動,由於人民幣在國際貨幣體系中地位上升的趨勢確定,將有助延續人民幣緩升格局。德盛安聯人民幣貨幣市場基金經理人林素萍指出,人民幣與其他亞洲貨幣相對美元將出現大幅波動現象,出現拋售相關貨幣恐慌賣壓,壓抑亞幣匯率表現,唯連續兩日貶值幅度已達相當程度,後續可能進入區間整理。

她進一步表示,人民幣已相對美元貶值逾4%,後續大幅貶值空間有限,現階段以美元與新臺幣級別的人民幣貨幣市場基金投資者,不須恐慌殺出。至於人民幣計價級別的非貨幣市場基金績效表現,原則上不受人民幣匯率波動影響,因此建議人民幣計價基金的投資人,應迴歸人民幣長期的升值潛力及享有人民幣避險收益的相關基金。

人行匯改 有利人民幣納入SDR

元大寶來中國機會債券基金經理人毛宗毅指出,人行取消每日人民幣匯率中間價定價權,自八月十一日起改由做市商提供中間價報價。此次針對中間價訂定機制進行一次性的改革有兩個主要原因。首先,是相較於美元強勢,以及歐洲及日圓同時進行寬鬆貨幣政策,過去一年人民幣在央行的中間價引導下,始終維持一美元兌6.2元人民幣上下的窄幅區間震盪,但人民幣實質有效匯率在過去一年卻上漲了12.5%,因此這次調整可部分緩解實質匯率短期過強的壓力。唯近年數據顯示,中國淨出口對GDP增長貢獻僅微幅正值,貶值救出口對GDP整體影響有限,過度貶值甚至可能造成資本外流,不利中國經濟改革結構。

其次,人民幣匯改的實際目的,實爲納入特別提款權(special drawing right; SDR)排除潛在操作疑慮。人民幣要納入SDR,需要有一個由市場決定的人民幣匯率,並且增強其匯率之雙向浮動彈性。所以,中間價調整後,下一步即是待中間價與即期價逐漸趨於一致,擴大每日波動區間,並由現行的2%增加3%。

時間愈接近SDR表決,人行的匯率市場化機制亦將陸續出臺,換言之,人民幣納入SDR將僅是時間上的問題。待人民幣納入後,各國央行將逐步調整現有部位,對人民幣的資金效應預估可超過四千億美元,有利於人民幣轉強。(文未完)

【詳細內容請參閱最新一期《理財週刊》第782期www.moneyweekly.com.tw,尊重智慧財產權,如需轉載請註明出處來源。】