瑞銀:千萬別咬蘋果

瑞銀證券重新將蘋果納入研究範圍,認爲蘋果不僅已反應5G循環的利多期待,未來硬體產品銷售成長性仍只有個位數百分點增長,現在不是投資蘋果的好時機(Don't bite the big Apple),給予「中立」投資評等、目標價115美元,觀點同步引動國際資金大舉調節蘋果供應鏈。

瑞銀實證實驗室(UBS Evidence Lab)擅長抓出產業與企業發展的拐點與盲點,本次專注蘋果硬體產品銷售強度不足,力駁市場主流意見、逆勢降評。

瑞銀指出,儘管過去四年來,蘋果服務事業營收繳出23%年複合成長率,但蘋果有近八成營收來自iPhone、電腦、平板與穿戴式裝置,其本質上依然是「硬體產品導向」企業,且iPhone、Mac、iPad僅有低個位數的營收成長率,未來幾年也將是如此,不免使得蘋果獲利成長動能稍嫌不足。

蘋果股價過往常在iPhone發表前幾個月領先市場表現,但在發表之後,股價容易落後大盤,瑞銀強調,蘋果股價一年前僅交易在23倍未來12個月推估本益比,近期卻高居29倍,輔以高出一年平均1.5個標準差的評價來看,判斷蘋果已然反映市場對5G新iPhone循環的期待。

瑞銀實證實驗室針對蘋果軟硬體的前景,提出三大關鍵問題,並做出詳細解答。首先,站在兩年合併計算的基礎上,5G版iPhone能否推動整體出貨量增長?瑞銀給出否定答案。

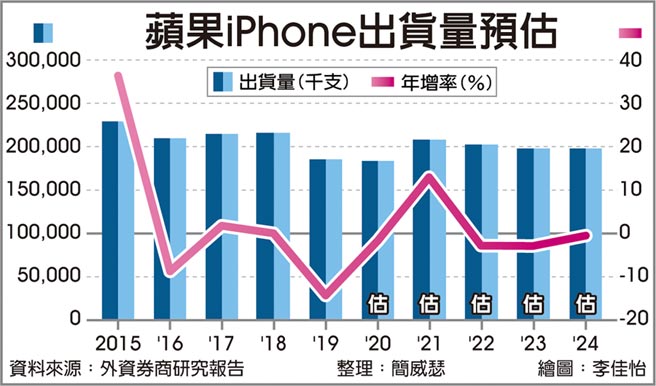

瑞銀說明,上半年受新冠肺炎影響,iPhone需求疲軟,加上新機延遲發表,一直要到第四季纔會受惠季節性旺季刺激出貨量,推估2020加2021年的iPhone出貨量爲3.95億支,低於2018加2019年的4.05億支,用成長性來看,受惠5G新iPhone推出,2021年出貨量雖可年增13.5%,但從兩年合併計算的基礎看,反倒是年減2.5%。

其次,蘋果引以爲傲的服務事業,可否每年繳出15~20%的高速成長?瑞銀給出的答案也是否定的,並指出,App Store未來三年可望成長18%,但Apple Care、iCloud成長性分別只有4與7%。