挑選ESG基金 掌握四策略

低碳、ESG示意圖。 聯合報系資料庫

ESG投資商品種類多,法人表示,ESG投資兼具抗震性和獲利潛力,參與高純度永續投資的基金,可實現財富增長與環境保護的雙贏,建議投資人應要基於個別產業特性,進行全方位考量,並重視企業改善決心與努力,而非僅以低碳排作爲唯一指標。

據美銀統計,企業在ESG評比的排名愈好,未來的EPS波動度就愈低,反映出高ESG評比企業的營運穩定度高,具有更高的長期投資價值、更有機會創造更佳的股東報酬。讓企業是否願意肩負永續經營責任,成爲投資評估重要指標。

野村投信投資策略部副總經理張繼文表示,在永續投資當道趨勢下,永續不能只當口號,而是要親身力行;以投資人角度來說,有兩大理由一定要力行永續投資策略。

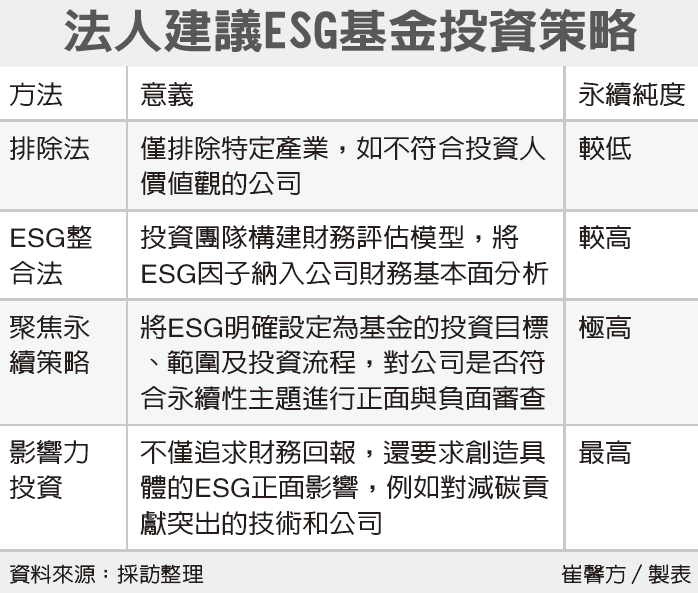

法人建議ESG基金投資策略

首先,可透過投資強化企業重視 ESG 的意願,對環境更爲友善;第二是降低長期投資風險,因爲在投資過程中增加檢視企業的 ESG 落實情形,可以避免投資具有較高 ESG 潛在風險的企業,該類企業很可能更容易在未來遭遇法規、成本或營運方面的困難,因此永續投資可以幫助投資人降低長期投資風險,保護投資績效。

此外,具兩大方式可容易區別是否認真執行永續及ESG概念的挑選法。首先,是用市場具有公信力的評等機構給的評級,另一種是藉由基金的投資方針,確保投資概念是否涵蓋永續性。

例如包括:晨星永續投資評級,會依據ESG風險程度評估出五個級距,表現最好的級距給予五顆地球;而MSCI ESG評分採用最優(AAA)到最差(CCC)共七種評分,評分越高,代表由E (環境)、S (社會)及G (公司治理)三個面向的整體表現愈佳;另外,理柏ESG評分,針對E、S、G的10大面向給予評分,分數越高代表ESG表現較佳且訊息揭露程度高。

因此當多家第三方機構給予該基金的ESG評分越高或越肯定,更能彰顯該基金在ESG數據透明度、ESG應用程度等面向等多面向更符合ESG指標。

此外,除了基金本身,也可留意這些第三方機構對於管理該基金之資產管理公司的評分。

細看投資內容大不同,同樣是永續、ESG名稱的基金,但會因爲投資策略的不同而影響到企業涉入ESG的純度。市場上的ESG基金,投資策略大概分爲以下幾種類型:

一、排除法:僅排除特定產業,如不符合投資人價值觀的公司(如博弈、軍工產業),此策略的「永續」純度較低。

二、ESG整合法:投資團隊構建財務評估模型,將ESG因子納入公司財務基本面分析,基金經理人據此作出投資決策,以提升基金的報酬與風險管理,具備較高的「永續」純度。

三、聚焦永續策略:將ESG明確設定爲基金的投資目標、範圍及投資流程,對公司是否符合永續性主題進行正面與負面審查,達到極高的「永續」純度。

四、影響力投資:不僅追求財務回報,還要求創造具體的ESG正面影響,例如對減碳貢獻突出的技術和公司,這是四個階段中「永續」純度最高的策略。

此外,聯合國開發計劃署(UNDP)最近的「人民氣候投票」顯示,86%的受訪者希望各國加強氣候行動,80%希望自己的國家能夠強化對氣候變遷的應對承諾,78%希望政府能夠保護受到極端天氣影響的民衆,69%認爲氣候變遷已經對人生重大決策產生深遠影響,表明氣候變遷和ESG相關基金已成爲投資人關注的重點。

法人補充,ESG基金的投資主要還是須重視其選股邏輯與策略,近年來環保意識擡頭,公司治理也漸成要角,電動車大廠特斯拉(Tesla)標榜低碳排,2021年透過電動車等產品,一年就減少840萬公噸的CO2排放,較前一年進步68%,2022年卻被標普道瓊指數公司從標普500 ESG指數中剔除,理由包含工作環境惡劣、種族歧視、多起行車事務傷亡訴訟等爭議事件,甚至還有併購案爭議影響股價表現,證明低碳排不等於高ESG。