降息指日可待 非投等債搶鏡

雖然聯準會首次降息時間可能延後至6月,但終究會發生,降息循環展開有利債市表現。圖/美聯社

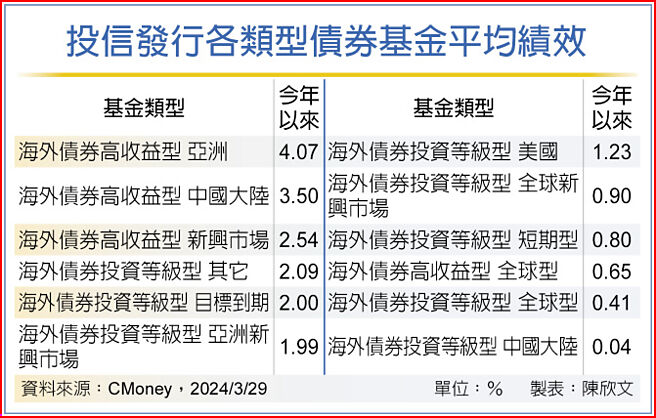

投信發行各類型債券基金平均績效

美國下半年將啓動降息循環的市場認同度不斷提高,不但吸引市場資金往債市靠攏,各類債券基金也反映此趨勢表現相對正向。根據統計,今年以來投信發行的各類債券基金平均報酬均爲正值,其中非投資等級債表現相對較佳,其次爲投資等級債,展望第二季債市,投信法人持續看好債市吸金的趨勢。

野村投信固定收益部主管謝芝朕表示,美國經濟展現韌性數據,通膨數據降溫不如市場原先預期,使得今年以來債市較爲波動,對於利率較敏感的投資級公司債小幅拉回。不過,雖然聯準會首次降息時間可能延後至6月,但終究會發生,降息循環展開有利債市表現。

目前可從兩點來分析債券的投資價值,首先是違約率,由於經濟維持穩健成長步調,預估今年債券的違約率將保持在相對低檔,其次觀察價格面,目前絕大多數債券的價格仍在偏低的水準,具有良好的投資價值。整體而言看多非投資等級債,美國非投資等級債目前價格處於合理水準,歐洲與亞洲非投資等級債成長潛力更佳;投資等級債中性偏多,特別看好美國投資級公司債、全球金融債以及新興美元主權債。

羣益時機對策非投資等級債券基金經理人陳以姍指出,觀察2000年以來Fed停止升息後,多在一年內就會啓動降息,在降息、利率風險趨緩下,全球債券表現皆呈現上漲。

近期美聯儲及歐洲央行官員釋出偏鴿派言論,降息預期增令公債殖利率自高點下降,然而通膨頑強讓央行對於降息決策的立場仍偏謹慎,考量美國經濟表現有韌性、企業信用風險可控,降息政策可能偏緩降而非急降,具收益優勢的非投資等級債將有機會表現。